保观 | 聚焦保险创新

与其说淡化开门红,不如说开门红开始展现更加多元的一面。

相比起2021年险企抢跑,2022年的“开门红”战役显然要比去年晚一些。可以说,这两年“开门红”的境遇大不相同。

实际上,从开门红的本质意义上来讲,险企在岁末年初进行相应的布局,通常是出于占据市场份额、冲刺销售目标等目的,推出理财型保险产品,并伴有放宽重疾险核保条件等优惠政策。基于这一逻辑,开门红,自然是越早越好。

但今年,出于监管环境及业绩压力等方面的原因,表面上行业对于开门红的热情似乎在逐渐淡去。

一方面,近两年人身险的监管趋严。2020年10月,银保监会印发《关于加强规范管理促进人身保险公司年度业务平稳发展的通知》,对人身险公司推进开门红过程中常见的违法违规行为实施预警。然而,7月在银保监会《通知》落实情况通报中,仍有21家人身险公司因存在激进发展模式、风险防控机制不健全、市场乱象仍然多发等问题被点名。

另一方面,寿险业务端持续承压,四季度业绩压力较大,可分配给开门红产品的资源自然减少。

前十月,根据五大上市险企披露的数据,其寿险原保险保费收入同比增速两升三降。其中,中国人寿实现保费收入5748亿元,同比增长1.6%;新华保险保费收入1473.78亿元,同比增长1.5%;人保寿险保费收入837.96亿元,同比下降2.4%;太保寿险保费收入1918.37亿元,同比下降0.9%;平安人寿收入3919.99亿元,同比下降3.6%。值得一提的是,若是将十月寿险保费单拎出来,同比增速的颓势同样显现。

监管趋紧、业绩承压

不得不延后的“开门红”

在这样的大背景下,各险企推出2022年开门红产品的时间普遍延后,整体表现较为“低调”。相比之下,2020年10月,太保、国寿均已推出首款2021年开门红产品,另外,中国平安(601318)、新华保险则分别于11月、12月陆续上市相关产品,整体节奏相较前年实际上加快了。

以中国太保为例,2020年其开门红整体时间进度相比前年提前了1个月。也就是说,按照惯例,抛开部分险企于10月抢跑,一般到了11月份,相关开门红产品基本上已经展开“白刃战”。但从目前的情况来看,今年各家开门红进度条“拖拽”节奏明显放慢。

数据来源:华金证券

《保险行业快报:10月寿险保费持续承压,产险增速由负转正》

资料来源:公司公告,华金证券研究所

打响2022年开门红第一枪的是“老大哥”中国人寿,自10月中旬陆续推出了鑫裕臻享、鑫裕年年、鑫裕金生等产品,这里我们以鑫裕金生为例。

据介绍,鑫裕金生作为一款年金险产品,投保年龄限制为0-72周岁,范围宽,覆盖人群广,保障期限为8/10年。在缴费方式上,有一次性交付、3年、5年三种供消费者选择。具体说来,鑫裕金生属于快返型年金,第五年开始领取,根据不同的交费方式,每年领取的额度也有所不同:趸交则每年可领首年保费的20%;3年交则每年可领首年保费的60%;5年交则每年可领首年保费的100%。至保障期满,用户可领取满期保险金100%保额。

换言之,用户前期缴纳保费,到了约定时间即可领取一笔保险金,同时也能附加万能账户。值得一提的是,鑫裕金生的收益来源于主险账户和万能账户,在主险账户收益固定的前提下,想要达到高收益关键还是要看万能账户。

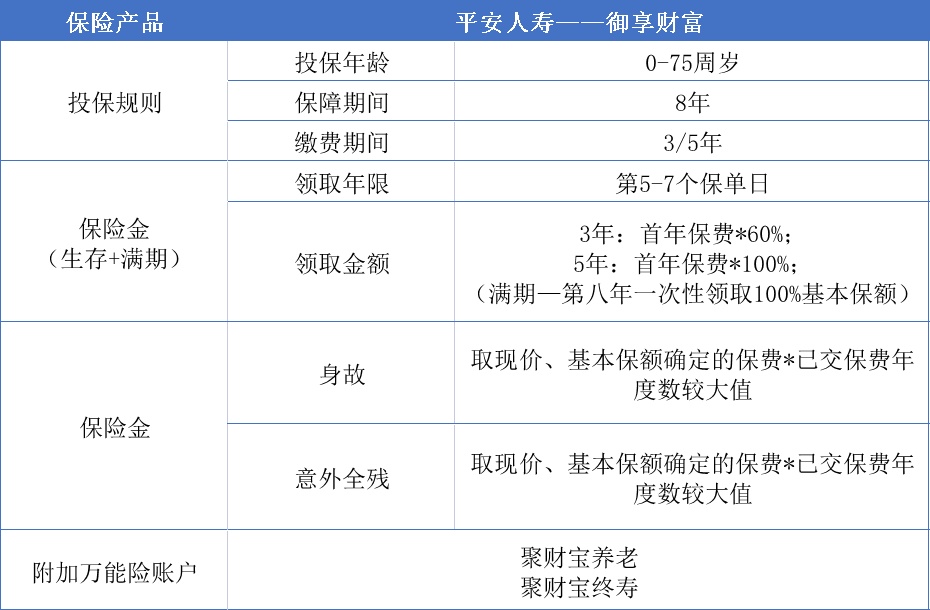

随后迈入11月,中国平安推出新一代的年金保险——御享财富及御享金瑞保险产品计划,并通过报纸、地铁、电梯等渠道进行推广宣传,同时各地分支机构的开门红启动大会也举办的如火如荼。

与国寿推出的鑫裕金生一样,这两款年金险产品也是能在规定时间内领钱,同时能附加万能账户,具体每年的领取金额根据缴费年限的不同有所变化。

此外,11月中旬,中国人保(601319,股吧)推出“卓越金生”保险产品组合,具体说来,该款产品同样具有投保范围广、保障责任强等特点。

产品趋同

开门红还有什么“指望”?

12月6日,新华保险召开2022年业务启动会,首席执行官、总裁李全提到,对于保险行业来说,迈入高质量发展新征程是唯一的道路。而所谓高质量发展,围绕用户需求的改革,最关键的要素还是“人”。

围绕这个因素,今年险企在发力点上确实也有所调整。例如,一些中小险企2022年开门红不是强调产品,而是致力于代理人转型,将代理人学历提升至大专、本科水平,旨在招募更优秀的代理人。

此外,10月,2021中国平安新创客大会举办,同时宣布中国平安招“才”季正式启动。据悉,招“才”季为平安推出的人才招募计划,意在通过提供更“优”质的培养、待遇、发展和平台,通过为寿险代理人打造专属培养体系、打开收入空间、提供平安金管家平台支持等多种方式,帮助其成长为寿险精英。

另一方面,国泰君安发布研究报告表示,2022年开门红受制于启动时间晚、人力规模少、同期基数高等影响,预计开门红重要性将有所降低。而且,后续产品的差异化成为保险公司新的竞争优势,主要上市险企通过发力“大健康”和“大养老”布局相关产业链,同时部分公司通过打通医药险闭环建立创新支付模式,预计将引领行业建立新的发展模式。

10月,太保家园成都颐养社区与大理乐养社区同步举行两地开业仪式,标志着其“保险产品+养老社区+专业服务”的业务模式已进入落地运行阶段。

表面上,在本应全力备战“开门红”的十月,各家险企好像都在“忙别的”,但在我们看来,随着科技的发展与用户需求的变化,今年的开门红本质上反而表现出了多样性的趋势。

从开门红流程上看,上到总公司制定政策,进行资源配置、中到分支机构签订目标达成计划、下至主管营销员认领个人业绩目标,签单件数,作为中国保险行业的特色产物,近年外资巨头也逐渐加入战局。

但实际上业内对开门红也有颇多争议。一方面,前几年岁末年初冲刺一波确实能带来业绩上的增长。另一方面,若是采取“杀鸡取卵”式的发展模式,“韭菜”也总有被割完的一天,到时候开门红,又能从哪里“红”起来?另外,如果对于一个代理人来说,年收入基本都是在开门红时期挣的,又何谈留存?

从产品本身角度来看,目前险企陆续发布的相关产品多是“年金险+万能账户”的老套路,换汤不换药,产品设计上逐渐趋同。值得一提的是,为了体现出快返的特点,目前推出的开门红产品一般在缴费期限、领取期间上进行不同程度的缩短,例如人保推出的卓越金生,可选择3年缴费期间,领取期间为7年。

而从更加决定企业生死的经营模式上来看,粗放经营显然已经不符合行业前进方向,短期的激励在保证业务规模高速增长维度上也将越来越显得乏力。相较之下,代理人提质、加入养老社区等服务丰富产品形态,显然要更加重要。

其实,不管是开门红节奏的变化,还是未来可能落地的业务员分级、新佣金规定,指向的都是保险行业的长期主义。在早期野蛮生长的阶段,保险公司还可以通过各种花哨的套路一波一波地割韭菜、赚快钱,但是也对这个行业造成了一些伤害,今年爆发的几起舆情危机就是最直接的反弹。现在,保险赖以生存的大环境变了,躺着赚钱的时代过去了,旧有模式自然也会越来越格格不入。改变的过程是痛苦的,开门红的调整必然也会让不少保司感觉到不舒服。度过了这个阶段,希望各家公司可以找到适合自己的节奏,这才是行业的常态。

本文首发于微信公众号:保观。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

最新评论